-

- 电商生态进入消费金融领域,互联网消费金融将迎来产业爆发期

- 来源:艾瑞咨询 发布日期:2014年10月09日 11:36

一、经济转型期的中国消费金融产业高速增长

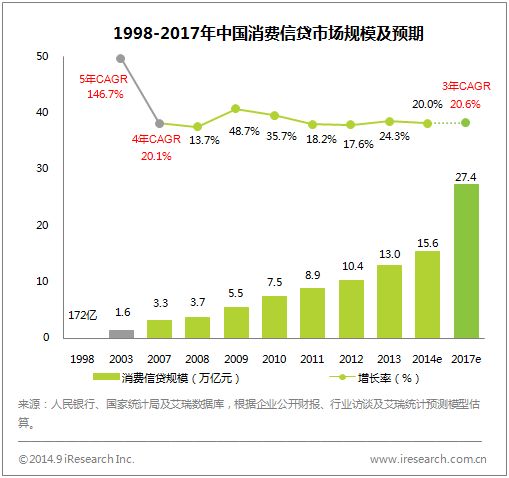

近年来,伴随着我国经济转型对刺激消费、扩大内需进而调整经济发展结构的迫切需求,以及居民收入和消费能力的提升,我国消费金融市场取得了快速的发展。艾瑞咨询数据显示,2013年中国消费信贷规模达到13万亿,同比增长24.7%,依然处于快速发展阶段。艾瑞咨询预计,2014-2017年中国消费信贷规模依然将维持20%以上的复合增长率,预计2017年将超过27万亿,相较于2007年将增长7.4倍。

艾瑞分析认为,促进中国消费金融快速发展的核心因素来自于以下方面:首先,居民收入水平、消费能力稳步提升。2007年以来,中国家庭人均收入稳步提升,其中城镇可支配收入年复合增速达11.8%、乡镇居民家庭人均纯收入年复合增长13.6%;其次,政策激励。为了改善城乡居民生活水平,同时改善我国经济结构,中国政府先后出台包括家电下乡在内的诸多消费激励政策,对消费金融产业的发展有较强的推动作用;最后,金融体系日趋完善。伴随着中国经济的快速发展,中国社会融资渠道日趋多样化,金融创新速度和效率进一步提升。这为中国消费金融产业发展提供了基本的技术条件。

二、我国消费金融产业发展依然存在明显问题

1.我国消费金融渗透率依然处于较低水平

艾瑞咨询数据显示,中国消费金融占GDP比重依然较低,但保持相对较快的增长态势。2013年,中国消费信贷占GDP比重达到22.8%,相较于2007年提升了10个百分点,但相较于海外市场及全球比重,依然存在较大的增长空间。消费信贷占中国贷款总额的比例也呈现较低的状态。2007年占比仅为11.8%,2013年增长为16.9%。这与我国目前整体社会融资结构和金融体系的发展现状有直接关系。

2.我国消费金融结构不均衡,互联网消费经济将带来全新发展动力

艾瑞咨询数据显示,中国消费金融产业依然以购房质押等中长期贷款为主。而购房贷款则主要依托于房屋质押形式,对于金融企业可有效规避个人信用风险。但这种经营模式对于中国消费金融产业整体的发展是极为不利的。伴随着宏观经济和市场的发展变化,房地产市场风险正在逐步增强,且受政策影响较大,长期依赖抵押、质押等风险控制模式难以实现金融体系、信用体系的完善与健康发展。

汽车贷款、信用卡以及其他消费金融模式虽然占比依然较低,但呈现较强的增长态势。其中,信用卡占比迅速扩大,从2007年的2.3%增至2013年的14.2%。信用卡发卡总量从2007年的不足亿张增长至2013年3.1亿张,人均持有信用卡0.3张,呈现快速普及的态势。此外,艾瑞预计,其他消费金融市场也将迎来快速爆发的阶段。其中包括以电子商务企业为代表的在线零售企业也将参与其中,互联网消费经济与互联网金融模式的结合将为市场带来新的发展动力。

三、2014年中国互联网消费金融产业交易规模将突破160亿元,增速超过170%

2013-2014年,中国互联网消费金融市场正处于发展的起步阶段,陆续有电子商务企业、在线支付企业以及P2P企业进入,同时,传统的互联网金融企业也在抓紧在互联网领域的尝试。艾瑞咨询数据显示,2013年,中国互联网消费及金融市场交易规模达到60.0亿元。

2014年2月,京东推出互联网金融行业第一款信用支付产品——白条,进入消费金融领域;2014年7月,天猫推出“天猫分期”,也进入该领域。在更多市场主体参与下,艾瑞预计2014年中国互联网消费金融交易规模将突破160亿元,增速超过170%。2017年,整体市场将突破千亿,未来三年复合增长率达到94%。

艾瑞咨询认为,整体市场高速增长的原因主要包含以下几方面,首先,参与主体逐步丰富,从原有的P2P为主导的消费金融市场拓展到目前以电商生态为基础的互联网消费金融,参与主体的数量和类型较2013年有明显突破;其次,以网络购物为代表的电子商务市场持续高速增长,用户消费需求和能力进一步提升,消费渠道进一步拓宽;最后,互联网金融在2013年开始进入真正的爆发期,2014年则延续了2013年的强势表现,在理财、投资以及信贷领域均有突破,这也是促进互联网消费金融市场快速发展的重要因素。

四、电商生态企业进入消费金融市场,市场将迎来急剧变化

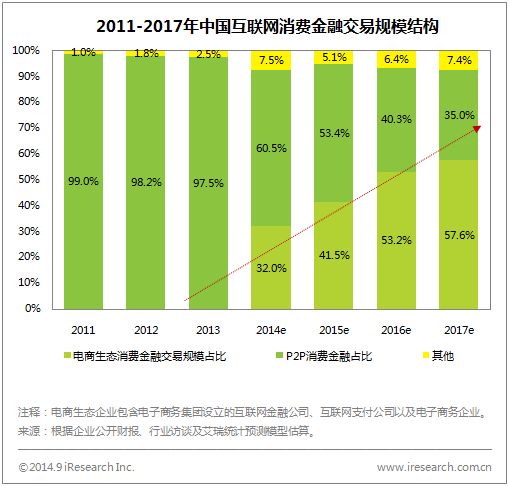

从细分市场角度,在电商生态企业加入之前,互联网消费金融交易规模核心来自于P2P市场,2013年交易金额占比达到97%。伴随着电子商务企业的加入,市场格局将出现急剧变化。艾瑞预计2014年电商生态消费金融交易规模占比将超过30%,预计将在2016年超过50%。电子商务对接需求与资金,将成为互联网消费金融的核心参与主体。

从增长速度的角度看,艾瑞咨询预计,一方面,来自于电子商务生态的交易规模增速在未来几年仍将维持在100%以上,而伴随着消费在国民经济中的作用进一步体现,以及监管的进一步放开和政策的细化与深入,互联网消费将金融将迎来一个爆发式增长的阶段;另一方面,P2P消费金融也同样会呈现较高速的增长态势,但由于P2P企业很难监控到借款人的实际资金用途,在消费金融领域其优势较难发挥。另外,市场中也同样涌现出了系列创新发展模式,越来越丰富的参与主体,越来越多样化的产品形式将是未来市场高速增长的辅助力量。

京东金融成为首家进入消费金融领域的电商生态企业,优势凸显

2014年2月,京东金融推出互联网金融第一款面向个人用户的信用支付产品京东白条,用户可以通过京东白条购买京东产品,并可以分期形式进行按期还款。用户最高可获得1.5万元授信额度,产品服务费低于同等的银行产品。京东白条可在一分钟内在线实时完成申请和授信过程,而服务费用约为银行类似产品的一半,2月13-14日,京东将开放申请首批京东白条公测资格,首批开放50万个京东白条名额。首先覆盖京东商城用户,应用场景也进一步扩展。

京东的市场优势与领先地位核心体现在以下几个方面:

首先,京东在电子商务领域经营多年,横跨电商、支付、物流等三大产业,三方产业可在自身体系内部形成完好闭环,这是京东开展消费金融的核心优势。长期积累下的用户基础属性信息、购买行为与偏好、支付而产生的资金流信息和部分银行信息以及物流端而产生的地理位置等线下非结构化数据等,构成了京东大数据金融的核心资产。不同维度的数据间可进行相互校验,而基于这些数据资产可以对用户收入水平、支付能力、还款能力、还款意愿等唯独进行全方位的综合判断。

其次,京东金融的专业化团队也在产品层面、金融创新层面以及风险控制层面提供专业化支撑。京东金融目前已经覆盖理财产品销售、众筹、供应链金融等诸多细分领域,消费金融也将在此基础之上成为新的创新突破与增长点。其对于金融产品拓宽与电商业务增长的价值将会逐步体现。

最后,专业化风险控制方面的优势也很明显。京东会基于自身的信用评估体系对用户的信用能力进行基础的判断,对用户进行定向授信;京东可以监测到用户的实际购买行为,控制用户的资金使用方向;用户可以通过网银钱包进行自动还款,如果发生逾期行为,京东会通过短信、电话等形式进行催缴。所有的数据和用户的资金使用行为均发生在京东体系内部,增强了风险控制模式的有效性和可控性。

此外,京东金融提出打造金融快消品,变大数据为厚数据的概念。在消费变革的时代,手机、电脑、汽车等已从耐用品变为“快速消费品”,京东要做消费金融领域的“金融快消品”,为这些 “快速消费”行业提供金融服务。并将大数据转变为厚数据分析,为用户提供更精准的金融服务,厚数据分析不仅包括用户消费记录,还可通过用户的消费轨迹等,更深层次的了解用户。京东金融通过对用户购买的品类、下决策的时间等厚数据分析,从而挖掘出用户对消费金融的不同诉求。京东金融通过对用户购买的品类、下决策的时间等厚数据分析,从而挖掘出用户对消费金融的不同诉求。

京东风险管理模式

结合京东消费金融目前的发展状况和战略规划,艾瑞咨询认为,消费流通企业在自身体系内部尝试消费金融的模式将成为未来的发展趋势,而互联网则大大提升了风险管理的效率和可靠性。对于电商企业,一方面,消费金融有效优化了用户体验,提升支付的成功率和用户的消费水平,对电商平台交易金额方面将有明显的促进;另一方面,这也是平台自身形成巨量数据积累后的又一数据价值变现方案。而对于传统消费金融的借鉴意义在于,一方面,多维度的数据积累将激活传统金融单一维度的数据价值,提升数据风险管理的可靠性,互联网化发展将是必然的方向与趋势;另一方面,加大与消费流通企业的合作,将自身的数据触角和范围进一步延伸,维持对于消费者消费行为的全方位把控,这对需求的发展和风险的控制都具有重要意义。

-